多くの人が貯金の大きな目標として1000万円を目指しますが、「高収入の人だけが達成できる」と思い込んでいる方も少なくありません。

1000万円という額は、多くの人にとって大きな金額であり、実際にそれを達成するイメージを持つのは難しいものです。

この記事では、そんな1000万円貯蓄の実態に迫ります。平均的な貯金額や中央値、そして1000万円を貯めている人の割合について詳しく解説し、それを実現するための7つの効果的な方法と、避けるべき5つの間違った行動についてご紹介します。

これにより、他の人がどれくらい貯めているのかが理解でき、自身の貯金方法を具体化しやすくなります。是非、この情報を参考にして、効率的な貯金を始めてみてください。

貯金の実態:平均と中央値の意味とその違い

貯金に関して、他人がどれくらい貯めているのかは興味深いポイントですが、通常は他人に聞くのは難しいですね。ここでは、公的な統計データをもとに、平均貯金額と中央値を深堀りしてみましょう。

平均貯金額と中央値の比較:

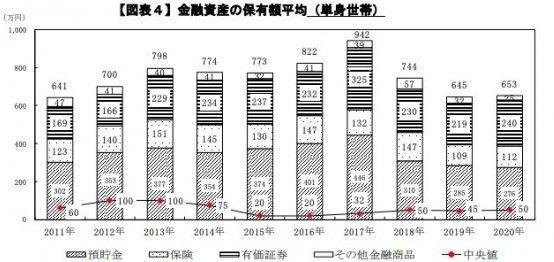

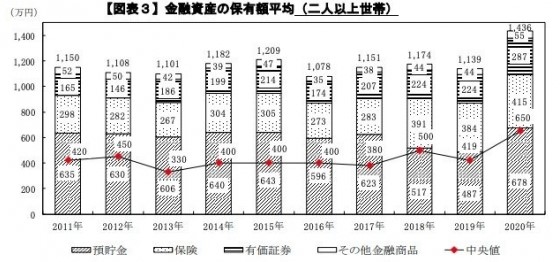

| 平均貯金額 | 中央値 | |

| 単身世帯 | 653万円 | 50万円 |

| 2人以上世帯 | 1,436万円 | 650万円 |

出典:金融広報中央委員会「家計の金融行動に関する世論調査[単身世帯調査](令和2年)」

金融広報中央委員会「家計の金融行動に関する世論調査[二人以上世帯調査](令和2年)」

平均値としては、単身世帯で約653万円、2人以上世帯で約1,436万円という数値が出ています。

これを見ると、「自分の貯金は全然足りないかも」と思われる方もいるでしょう。しかし、ここで中央値を見てみると、単身世帯で50万円、2人以上世帯で650万円と、平均値よりずっと現実的な数字が浮かび上がります。

平均値は全体の総額を人数で割った値なので、特に貯金のようにバラツキが大きい場合、少数の高額貯金者によって数字が引き上げられることがあります。

一方で、「中央値」とは、全ての数値を小さい順に並べた際、ちょうど真ん中にくる値を指します。これにより、個々の貯金額のバラツキが大きい場合でも、より一般的な実態を捉えることができます。

それでは、貯金額のバラツキをグラフで見てみましょう。例えば、単身世帯では、3000万円以上貯めている人が1.0%いる一方で、全く金融資産がない人も38.0%存在します。2人以上世帯では、3000万円以上貯めている人が8.9%いるのに対し、金融資産が全くない人が23.6%います。

出典:金融広報中央委員会「家計の金融行動に関する世論調査[単身世帯調査](令和2年)」

出典:金融広報中央委員会「家計の金融行動に関する世論調査[二人以上世帯調査](令和2年)」

このデータから、貯金額にはそれぞれの世帯ごとにかなりのバラツキがあることが見て取れます。これにより、一般的な貯金額に関するプレッシャーから少し解放されるのではないでしょうか。なお、この記事での「貯金」とは、通常の預貯金だけでなく、貯蓄型保険や株式、投資信託、債券などの金融商品を含む金融資産全体を指します。

1000万円以上の貯金保有者はどれくらい?年代・収入別の割合に注目

貯金には個人差があることがわかりますが、1000万円以上貯めている人々について、特に興味が湧くのではないでしょうか。では、どのくらいの人がこの目標を達成しているのでしょうか?年代別、年収別で見た結果をご紹介します。

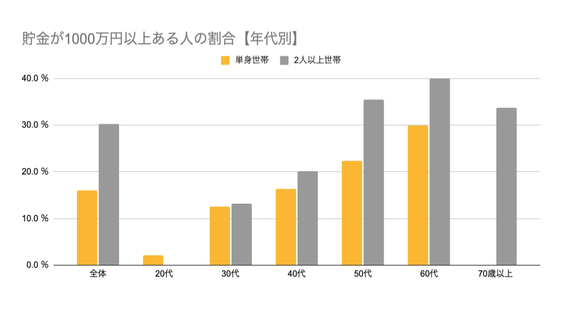

まずは、1000万円以上貯めている人の割合を年代別で見てみましょう。

出典:金融広報中央委員会「家計の金融行動に関する世論調査[単身世帯調査](令和元年)」

金融広報中央委員会「家計の金融行動に関する世論調査[二人以上世帯調査](令和元年)」

年代別で見ると、単身世帯および2人以上世帯の両方で、60代が最も多い割合を占めています。若い世代では1000万円貯金することが難しいことが分かりますが、年齢が上がるにつれて、貯金額も増加する傾向が見られます。次に、具体的な年代別の貯金額を見てみましょう。

年代別貯金額(単身世帯):

| 1,000万円以上貯金している人の割合 | 平均貯金額 | 中央値 | |

| 全体 | 16.1% | 645万円 | 45万円 |

| 20代 | 2.2% | 106万円 | 5万円 |

| 30代 | 12.6% | 359万円 | 77万円 |

| 40代 | 16.3% | 564万円 | 50万円 |

| 50代 | 22.3% | 926万円 | 54万円 |

出典:金融広報中央委員会「家計の金融行動に関する世論調査[単身世帯調査](令和元年)」

単身世帯の場合、各世代で1000万円以上貯金している人は存在しますが、中央値は比較的低めです。これからも、貯蓄の成功は個人の努力と状況によることが明らかです。

年代別貯金額(2人以上世帯):

| 1,000万円以上貯金している人の割合 | 平均貯金額 | 中央値 | |

| 全体 | 30.2% | 1,139万円 | 419万円 |

| 20代 | 0% | 165万円 | 71万円 |

| 30代 | 13.2% | 529万円 | 240万円 |

| 40代 | 20.1% | 694万円 | 365万円 |

| 50代 | 35.5% | 1,194万円 | 600万円 |

| 60代 | 40.1% | 1,635万円 | 650万円 |

| 70歳以上 | 33.7% | 1,314万円 | 460万円 |

出典:金融広報中央委員会「家計の金融行動に関する世論調査[二人以上世帯調査](令和元年)」

2人以上世帯の場合、50代以降では1000万円以上貯金している人の割合が高まります。これは、安定した収入があること、子育て費用の終了などが影響していると考えられます。

若い頃は貯蓄が難しいというのが一般的ですが、結婚式、家の購入などのライフイベントが多いためです。貯金の目標設定時にこれらのライフイベントを考慮すると、貯蓄がしやすくなるでしょう。

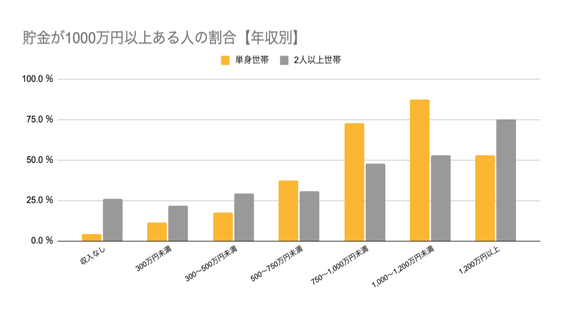

1000万円以上貯金がある人の割合【年収別】

出典:金融広報中央委員会「家計の金融行動に関する世論調査[単身世帯調査](令和元年)」

金融広報中央委員会「家計の金融行動に関する世論調査[二人以上世帯調査](令和元年)」

多くの人が考えるように、「1000万円を貯めるには高収入でなければ無理」という認識は一部正しいかもしれません。実際にグラフを見ると、年収が高いほど1000万円以上の貯金がある割合が高くなります。しかし、それほど高収入でなくても1000万円以上貯めている人は存在します。これは個々の努力が影響していると言えるでしょう。

単身世帯の年収別貯金額を見てみましょう。

年収別貯金額(単身世帯):

| 1,000万円以上貯金している人の割合 | 平均貯金額 | 中央値 | |

| 収入なし | 4.2% | 125万円 | 0円 |

| 300万円未満 | 11.3% | 407万円 | 10万円 |

| 300~500万円未満 | 17.6% | 669万円 | 130万円 |

| 500~750万円未満 | 37.5% | 1,570万円 | 600万円 |

| 750~1,000万円未満 | 72.7% | 2,846万円 | 1,745万円 |

| 1,000~1,200万円未満 | 87.5% | 6,131万円 | 2,915万円 |

| 1,200万円以上 | 53.0% | 5,209万円 | 1,330万円 |

出典:金融広報中央委員会「家計の金融行動に関する世論調査[単身世帯調査](令和元年)」

年収が1000~1200万円未満までは、1000万円以上貯金している割合や平均貯金額、中央値が右肩上がりに増加します。しかし、1200万円以上の収入では、これら全ての指標が750~1000万円未満の層より低くなります。これは、高年収の単身者が貯金より消費に重きを置いている可能性があります。

年収別貯金額(2人以上世帯):

| 1,000万円以上貯金している人の割合 | 平均貯金額 | 中央値 | |

| 収入なし | 25.9% | 689万円 | 107万円 |

| 300万円未満 | 21.6% | 661万円 | 100万円 |

| 300~500万円未満 | 29.4% | 1,039万円 | 449万円 |

| 500~750万円未満 | 30.5% | 1,083万円 | 500万円 |

| 750~1,000万円未満 | 47.9% | 1,550万円 | 990万円 |

| 1,000~1,200万円未満 | 52.8% | 1,790万円 | 1,010万円 |

| 1,200万円以上 | 75.0% | 4,103万円 | 2,550万円 |

出典:金融広報中央委員会「家計の金融行動に関する世論調査[二人以上世帯調査](令和元年)」

2人以上世帯の場合、年収が750万円以上になると、貯金額が大幅に増加します。これから、貯金1000万円を目指す際に年収750万円以上が一つの目安になりそうです。高収入であれば貯金がしやすいですが、それだけではなく、貯金1000万円を達成するためには個人の意思や行動も重要なファクターです。

年収からの貯蓄割合を解析!年代別・年収別のデータから見る貯蓄習慣

貯金額の理解を深めたところで、次はどの程度の割合で年収から貯蓄に回しているのかに注目しましょう。

金融広報中央委員会の調査による、年収別・年代別の貯蓄割合について詳しく見ていきます。この情報をもとに、自分の貯蓄の状況を振り返ってみるのも良いかもしれませんね。

年収別の年間手取り収入からの貯蓄割合

まずは、年収別に見た年間手取り収入からの貯蓄割合について考察してみましょう。

表5を挿入:

| 年間手取り収入 | 単親世帯の貯蓄割合 | 二人以上世帯の貯蓄割合 |

| 収入はない | 2% | 5% |

| 300万円未満 | 9% | 7% |

| 300~500万円未満 | 16% | 9% |

| 500~750万円未満 | 23% | 13% |

| 750~1,000万円未満 | 26% | 14% |

| 1,000~1,200万円未満 | 23% | 17% |

| 1,200万円以上 | 33% | 18% |

出典:金融広報中央委員会「家計の金融行動に関する世論調査[単身世帯調査](令和4年)」

金融広報中央委員会「家計の金融行動に関する世論調査[二人以上世帯調査](令和4年)」

興味深いことに、収入がある世帯では、単身世帯の方が二人以上の世帯に比べて貯蓄割合が高いことがわかります。総務省の家計調査によると、単身世帯の1ヶ月当たりの消費支出は約16万円程度です。

(参照元:e-State「家計調査家計収支編(単身世帯)2022年(令和4年)」

一方、二人以上の世帯では、1ヶ月当たりの消費支出が約29万円と、単身世帯より13万円も多いことが明らかになりました。

(参照元:総務省「家計調査 2022年(令和4年)平均」)

このデータから、世帯構成によって貯蓄割合が異なることが分かります。また、年収が増加するにつれて、貯蓄割合も高くなる傾向が見られます。これは、収入が増えると、支出に対する比率としての貯蓄が容易になるためかもしれません。

年代別の年間手取り収入からの貯蓄割合

次に、年齢層に分けた年間手取り収入からの貯蓄割合を見てみましょう。

| 年間手取り収入 | 単身世帯の貯蓄割合 | 二人以上世帯の貯蓄割合 |

| 20歳代 | 16% | 16% |

| 30歳代 | 15% | 14% |

| 40歳代 | 16% | 12% |

| 50歳代 | 13% | 13% |

| 60歳代 | 10% | 11% |

| 70歳代 | 8% | 9% |

出典:金融広報中央委員会「家計の金融行動に関する世論調査[単身世帯調査](令和4年)」

金融広報中央委員会「家計の金融行動に関する世論調査[二人以上世帯調査](令和4年)」

単身世帯と二人以上の世帯、どちらも20代で最も高い貯蓄割合(16%)を示しています。単身世帯では20~40代の貯蓄割合がほぼ一定ですが、年齢が上がるにつれて貯蓄割合は減少していきます。このことから、若い時期からの貯蓄が重要であることが伺えます。ライフステージが進むにつれて、支出の増加や収入の変動が貯蓄に影響を与える可能性があるため、早い段階で貯蓄習慣を身に付けることが賢明と言えるでしょう。

1000万円貯蓄への道筋:シミュレーションで見える目標達成の可能性

1000万円の貯金を目指すのは決して簡単なことではありませんが、不可能なわけではないのです。実際に1000万円を貯めた人々がいることが、この目標が現実的であることの証です。この記事では、1000万円を貯める目標をより具体的にイメージできるよう、2つの異なるパターンでシミュレーションを試みています。これらのシミュレーションが、あなたの貯蓄計画の参考になれば幸いです。

パターン① – 5年で1000万円を貯めるために必要な年収

最初に、5年で1000万円を貯めるためにどれくらいの年収が必要かを計算してみましょう。低い年収でも貯蓄割合を高めれば、この目標を達成できる可能性があります。ここでは、単身世帯の平均貯蓄割合を基にした計算を行います。

- 目標額: 1000万円 ÷ 5年 = 年間貯蓄額200万円

- 年間貯蓄額200万円 ÷ 26%(単身世帯750~1000万円の貯蓄割合)

- 必要年収: 約769万円

つまり、5年で1000万円を貯めるには、年間200万円を貯める必要があります。これを単身世帯の貯蓄割合に当てはめると、年収は約769万円が必要になるということです。国税庁のデータによると、給与所得者の平均給与は年間約443万円です。したがって、1000万円を5年で貯めるためには、年収を769万円まで上げるか、もしくは貯蓄割合を高める必要があるでしょう。

パターン② – 20代の人が1000万円貯めるのにかかる年数

次に、20代の人が1000万円を貯めるためにどれくらいの時間がかかるかを計算してみます。国税庁のデータによると、25~29歳の年間平均給与は約371万円です。20代の貯蓄割合を16%と仮定すると、以下のように計算できます。

- 年収371万円 × 貯蓄割合16% = 年間貯蓄額59万円

- 目標額1000万円 ÷ 年間貯蓄額59万円 = 約17年

この計算によると、約17年かけて1000万円の貯蓄を実現することができます。20代から着実に貯蓄を始めれば、40代には1000万円の貯金を達成することが可能です。貯蓄を始めるのは早ければ早いほど良いと言えるでしょう。

1000万円貯金達成のための7つの実践的なアドバイス

1000万円の貯金達成は決して容易ではありませんが、不可能ではないのです。実際に多くの人々がこの目標を達成しています。貯金に向けた具体的な行動を取ることが成功の鍵です。

以下に、無理なく1000万円を貯めるための7つの効果的な方法を紹介します。一度にすべてを試す必要はありません。まずは自分に合った方法から始めてみると良いでしょう。

① 目標を明確に設定する

貯金をするためには、まず具体的な目標を設定することが重要です。

「ただ貯金があると安心」という漠然とした目標では、なかなか貯めることができません。具体的な目標を持つと、衝動買いや不要な出費を抑え、1000万円貯金への道を着実に進むことができます。

② 銀行口座を分けて先取り貯金を行う

効果的な貯金のためには、先取り貯金がおすすめです。

「使わなかったお金を貯金」という方法では、貯金が進まないことが多いです。生活費用の口座とは別に貯金専用の口座を作り、給与が入ったらすぐに一定額を移動させましょう。財形貯蓄や自動積立サービスを活用することも有効です。

財形貯蓄制度の活用

勤務先に財形貯蓄制度がある場合、積極的に利用するのが良いでしょう。

これは福利厚生の一環で、給与やボーナスから一定金額を自動で貯金するシステムです。

自動積立サービスの利用

銀行の自動積立定期預金や他行からの自動入金サービスを利用すると、無意識のうちに貯金ができます。

手続きを済ませれば後は自動で貯金されるので、忘れがちな人にも最適です。

③ 家計簿をつけて収支管理

家計簿をつけて収支をしっかりと把握することも、1000万円への近道です。

「家計簿は面倒」と感じる人は、銀行口座やクレジットカードと連携する家計簿アプリを使ってみましょう。自動で収支を記録してくれるので、管理が簡単になります。

④ 固定費の見直し

「貯金する余裕がない」と思ったら、まず固定費を見直しましょう。

スマホプランの変更や格安SIMへの乗り換えなど、一度変更すれば継続的に節約効果が得られます。

⑤ 早割・セールの活用

早割やセールを積極的に活用し、計画的にショッピングや旅行を楽しみましょう。

衝動的な消費を抑えることで、楽しみながらも貯金を進めることができます。

⑥ 収入増加時の生活レベルの管理

収入が増えたとしても、生活レベルを必要以上に上げないようにしましょう。

「ライフスタイルインフレーション」と呼ばれるこの現象は、収入増加に伴い生活費が増えてしまうことを意味します。収入が増えた分だけ支出を増やしてしまうと、貯金は難しくなります。

⑦ 資産運用のスタート

単に貯金するだけでは目標額に達するのが難しい場合、資産運用を検討してみると良いでしょう。

特に初心者には個人向け国債、社債、つみたてNISAなどの低リスクな投資方法がおすすめです。

個人向け国債の選択

国債は日本政府が発行する債券で、元本割れのリスクがなく、固定金利型と変動金利型から選べます。満期が3年・5年の固定金利型と10年の変動金利型があり、1年後には中途換金も可能です。

社債による投資

社債は企業が発行する債券で、一般的には国債よりも利率が高いことが多いです。

ただし、企業の信用状況によってリスクが異なるため、慎重に選ぶ必要があります。

つみたてNISAを利用した長期投資

つみたてNISAは年間40万円までの非課税枠を利用した投資で、長期にわたる非課税メリットが得られます。

国が定めた基準を満たす投資信託を選び、定期的に積み立てることができます。

これらの方法を上手く組み合わせて使うことで、1000万円の貯金達成への道が開けるでしょう。無理なく続けられる方法を選び、貯金への一歩を踏み出してみてください。

1000万円貯金達成への障壁となる5つの行動パターン

1000万円を目標とする貯金において、避けるべき行動がいくつかあります。

以下に挙げる5つの行動は、貯金を成功させる上での障害となり得るため、注意が必要です。

1,リボ払いやキャッシングを頻繁に利用する

2,自動販売機やコンビニでの日常的な買い物

3,他人との比較に基づく消費

4,一括での大きな貯金を目指す

5,忙しさを理由にした節約や貯金の延期

これらの行動を続けることで、貯金目標達成が遠のくことがあります。それぞれの行動がなぜ貯金にとって有害なのか、詳しく見ていきましょう。

① リボ払いやキャッシングの過度な利用

リボ払いやキャッシングは金利が高く、利用が続くと返済額が増え、貯金への影響が大きくなります。

リボ払いは月々の支払いが少額に見えるため、注意が必要です。手元にお金がない場合の便利さに惹かれがちですが、これらの利用は控えめにしましょう。

② 自動販売機やコンビニの利用頻度

自動販売機やコンビニでの頻繁な買い物は、無駄な支出を増やす原因になります。

これらの場所での購入は、通常価格より高くつくことが多く、同じ商品をスーパーやドラッグストアで購入することで節約につながります。

③ 他人を基準にした消費

他人との比較に基づく消費は、貯金の妨げになります。

他人の持ち物に焦点を当てることで、自分の財政状況に合わない高価な買い物をしてしまうことがあります。自分の経済状況とニーズに基づいた消費を心がけましょう。

④ 一括貯金への過信

一度に大きな額を貯金することを目標にすると、実際には貯金に至らないことがあります。

「今月は出費が多いから来月にしよう」という考えが、貯金を妨げる可能性があります。毎月少額でも定期的に貯金する習慣を身につけることが大切です。

⑤ 忙しさを理由にした節約や貯金の見送り

多忙を理由に家計簿の管理や節約、貯金を後回しにすると、財政管理が疎かになりがちです。

貯金を成功させるためには、お金に対する理解と適切な管理が必要です。忙しい日常の中でも、節約や貯金に関する行動を取り入れる時間を作ることが重要です。

これらの5つの行動を改善することで、1000万円の貯金達成への道はより現実的になります。日々の小さな選択が大きな貯蓄へとつながることを忘れずに、貯金目標達成に向けて一歩ずつ進んでいきましょう。

1000万円の貯金継続時に押さえるべき重要なポイント

1000万円の貯金を達成した後、その継続には特に注意を払う必要があります。特に銀行預金を選択し続ける場合、以下の2つの点に気をつけることが重要です。

銀行預金における注意点:

1.インフレによる資産価値の減少リスク

2.ペイオフ制度における保護限度額の認識

貯金が1000万円に達しても、その価値が将来も同じである保証はありません。インフレが進行すると、同じ金額でも購買力が低下する恐れがあります。また、日本銀行の政策により、物価上昇率が2%以下の場合は追加的な金融政策の実施は見込まれていません。

ペイオフ制度に関しても理解を深めておくことが重要です。ペイオフとは、金融機関が破綻した際に一般預金者に対し、元本最大1000万円と利息を保証する制度です。1000万円を超える部分については保証の対象外となるため、特に注意が必要です。

1000万円を達成した後の賢明な対応策

では、1000万円の貯金を達成した後、どのように行動するのが最善でしょうか?以下に、3つの推奨対応策を紹介します。

1000万円達成後の行動計画:

1.別の金融機関への預金分散

2.個人向け国債への投資検討

3.余剰資金の積極的な資産運用

各対応策を詳しく見ていきましょう。

① 別の金融機関への預金分散

ペイオフ制度では、1つの金融機関に対する預金は最大1000万円までのみ保護されます。したがって、1000万円を超える貯金がある場合は、別の金融機関で新たな口座を開設し、資金を分散することが望ましいです。これにより、万一の金融機関破綻時においても、より多くの資産を保護することが可能になります。

② 個人向け国債の購入

銀行預金に対する代替手段として、個人向け国債の購入を考慮することが有効です。

国債は国が発行する債券で、元本割れのリスクが低く、安全性が高い投資手段です。また、銀行預金と比較して利息が高いため、より有利な運用が期待できます。ただし、中途換金には一定の制約があるため、資金計画に応じて検討することが重要です。

③ 余剰資金の積極的な資産運用

1000万円を超える余剰資金に関しては、より積極的な資産運用を検討すべきです。

この運用には、生活費や近々の支出に充てる予定のない資金を使用します。長期的な視点で投資を行うことで、インフレリスクに対抗しつつ、資産の増加を目指せる可能性があります。たとえば、老後の準備のためのiDeCoなど、税制優遇を受けられる投資手段が適している場合があります。

これらのステップにより、1000万円の貯金をより効果的に管理し、将来的な資産の増加につなげることが可能です。貯金達成後も、資産管理には継続的な注意と計画が求められます。

資金管理の基本:効果的な資産配分のアプローチ

資産管理においては、資金をいくつかのカテゴリに分け、それぞれの目的に応じて適切に管理することが重要です。

具体的には、以下の3つのカテゴリーに分類して、それぞれの資金に適した運用方法を選択します。

生活のための資金(ア)

- 目的:日々の生活費や予期せぬ支出(病気など)に対応するための資金。

- 運用方法:生活費の約6ヶ月分を目安に、すぐに換金可能な預貯金や短期金融商品に配置。これにより、急な出費にも柔軟に対応できるようにします。

使用予定のある資金(イ)

- 目的:住宅購入、車の購入、家族旅行など、特定の時期に必要となる大きな支出のための資金。

- 運用方法:使用時期までに換金できるよう、元本保証がある定期預金や低リスクの金融商品に配置。これにより、計画された支出に対して、資金を確実に用意できます。

余裕のある資金(ウ)

- 目的:長期的な資産運用や将来のための貯蓄。

- 運用方法:10年以上の長期に渡って運用できる資金を、株式や債券、投資信託などの中長期的な運用商品に配置。これにより、インフレーションに対抗しつつ資産の増加を目指します。

このように、資金を目的に応じて分類し、それぞれに最適な運用方法を選択することで、安定した資産管理を実現することができます。

日々の生活に必要な資金の確保から、中長期の資産形成に至るまで、計画的かつ効果的な資金管理が求められます。

二人以上の世帯の平均的な生活費を考慮することが重要です。

総務省「総務省「家計調査 2022年(令和4年)平均」によると、2022年の二人以上世帯の平均月間生活費は約290,865円です。これを基に、6ヶ月分の生活費を準備すると、約175万円が必要になります。これは、万が一の事態に備えておくべき最低限の貯蓄額として考慮すべきです。

さらに、10年以内に必要な資金も考慮に入れ、現在の貯蓄からこれらの必要資金を差し引くことで、余裕資金を算出することができます。この余裕資金をどのように運用するかが次なる重要なステップです。

老後の貯蓄計画には、iDeCo(個人型確定拠出年金)が適しています。iDeCoは60歳以降に給付金を受け取ることができる制度で、掛金は全額所得控除の対象となります。さらに、運用益は非課税であるため、税金面でのメリットも大きいです。これにより、長期的な資産形成が可能になり、より安定した老後の資金計画を立てることができます。(参照元:iDeCo公式サイト「iDeCoってなに?」)

このように、生活費や将来の資金ニーズを考慮した上で、余裕資金を効率的に運用することが、財務安定性を確保する上で非常に重要です。iDeCoなどの制度を利用することで、税制上のメリットを享受しつつ、賢い資産形成を行うことが可能になります。

まとめ:目指せ貯金1000万円!お金との正しい向き合い方

この記事を通して、1000万円の貯金を達成するための様々な要素を見てきました。それには、貯金達成者の割合、平均的な貯金額、貯蓄を増やすための具体的なコツ、避けるべき行動などが含まれます。重要なのは、年収の高さだけが貯蓄の成功を決定づけるわけではないということです。むしろ、貯蓄に対する個々人の意志と具体的な行動が鍵となります。

お金と真剣に向き合い、賢い財務管理と意識的な節約、そして効果的な資産運用に取り組むことが、1000万円という目標へと導いてくれるでしょう。貯金への小さな一歩が、長期的に大きな成果をもたらすことを忘れずに、日々の行動を見直してみることが重要です。

結局のところ、貯金1000万円達成への道は、一朝一夕に成し遂げられるものではありません。日々の生活の中で賢い選択を重ね、堅実な財務管理を行うことが、この大きな目標を現実のものとするカギとなります。だからこそ、今日からでもお金との向き合い方を見直し、貯金へとつながる行動を始めてみましょう。1000万円達成は、遠い夢ではなく、手の届く現実に変わるはずです。