1. エグゼクティブ・サマリー(結論ファースト)

投資スタンス:中立、確信度60%

応用技術株式会社の2025年12月期第2四半期は、売上高が前年同期比で減収となったものの、利益は大幅な増益を達成しました。しかし、この利益成長は必ずしも事業の力強い成長を反映したものではなく、売上ミックスの変化やコスト構造の一時的な改善に起因する側面が強く、持続性には疑問が残ります。特に、主要な成長ドライバーであるソリューションサービス事業において、売上は減少傾向にあり、一部で不採算業務が発生している点は懸念材料です。一方、エンジニアリングサービス事業は、公共事業やCIM関連業務の拡大により、売上、利益ともに好調を維持しており、全体を下支えしています。今後、ソリューション事業の不採算案件が解消され、高成長が見込まれるtoDIMやtoBIM関連事業が本格的に収益貢献するかが、評価を左右する重要なポイントとなります。

3行サマリー

- 何が起きたか: 売上高は減収ながら、営業利益は15.5%増と大幅な増益を達成。しかし、主力のソリューション事業は売上減少と不採算案件の発生が見られる一方、エンジニアリング事業が好調に推移した。

- なぜ重要か: 利益成長の主要因が、ソリューション事業の不採算業務の発生と売上高の減少、それに伴う売上総利益率の改善(ソフトウエア販売の純額取引化の影響も含む)である可能性があり、事業のファンダメンタルな成長力を過大評価するリスクがある。

- 次に何を見るべきか: ソリューション事業における不採算案件の収束時期と、新規事業であるtoDIMやBIM関連業務の受注進捗、そして計画に対する下期の売上・利益の巻き返し動向を注視する必要がある。

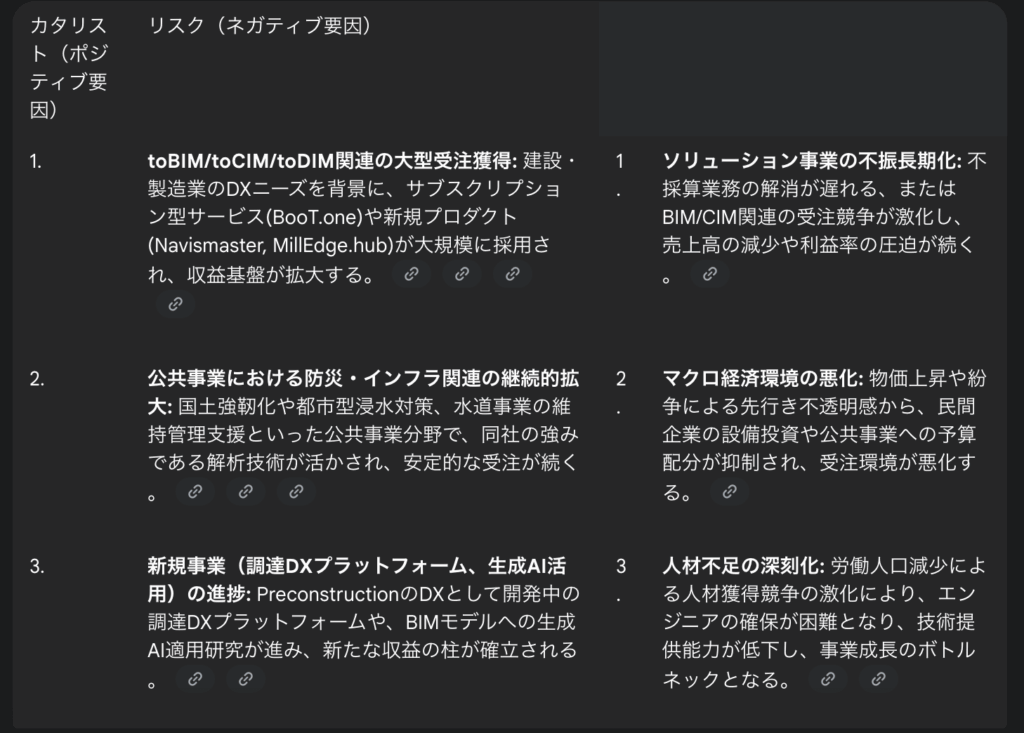

主要カタリストとリスク

2. 事業概要とビジネスモデルの深掘り

応用技術株式会社は、「ソリューションサービス事業」と「エンジニアリングサービス事業」の2つのセグメントを柱とする企業です。

- ソリューションサービス事業

- 概要: 主に製造業と建設業向けに、業務の効率化や事業拡大を支援するサービスを提供しています。

- 収益モデル:

- 製造業向け: 営業支援ソリューション(Easyコンフィグレータ、Webレイアウトプランナー)の受注や、CAD/PLMなどの設計・保守支援ソリューションを提供。収益は主にシステム導入やライセンス料、保守サービスから構成されます。

- 建設業向け: BIM関連業務を中心に、建設DXによる効率化・省力化を支援しています。主力製品である「BooT.one」は、Autodesk社のRevitのアドインパッケージであり、サブスクリプションモデルで収益を上げています。

- 評価: この事業の強みは、特定の業界(製造業、建設業)に特化した専門性の高いソリューションを提供している点です。特に「BooT.one」のようなサブスクリプションモデルは、安定的な収益源となり、顧客のスイッチングコストも高いと考えられます。一方で、特定のソフトウェア(Autodesk Revitなど)への依存度や、市場の価格競争に巻き込まれるリスク、そして一部で不採算業務が発生している点は脆弱性と言えます。

- エンジニアリングサービス事業

- 概要: 防災、環境、まちづくり、建設情報化支援といった分野で、高度な解析・計算技術を活用したコンサルティングサービスを提供しています。

- 収益モデル:

- 防災系: 津波高潮対策や中小河川の洪水対策、都市型浸水対策、水道事業の維持管理支援業務など、公共事業やインフラ関連の請負契約による収益が主です。

- 環境系: 都市開発に伴う環境アセスメントや、ビッグデータを活用したまちづくり計画支援。

- 建設情報化支援: 国土交通省が推進するBIM/CIM適用に対応したコンサルティングや、アドインパッケージ「Navismaster」の販売。

- 評価: 公共事業や規制に紐づく事業が多く、安定した需要が見込める点が強みです。高度な解析・計算技術は参入障壁が高く、同社の競争優位性の源泉となっています。ただし、事業の性質上、景気変動や国の予算配分に影響を受けるリスクがあります。

競争環境 ソリューションサービス事業では、Autodeskや大塚商会、ダイワボウ情報システムといった大手ベンダーやITベンダーが競合となります。同社の強みは、単なるソフトウェア販売に留まらず、顧客のビジネスプロセス全体を理解し、カスタマイズされたソリューションを提供できる点にあります。特に、長年にわたる建設・製造業の顧客基盤と、自社開発パッケージによる差別化が競争優位性となっています。

エンジニアリングサービス事業では、建設コンサルタント会社や他のITベンダーが競合となりますが、同社の強みは、防災・環境・まちづくりという広範な領域をカバーする高度な解析技術と、官民連携を意識したデータ利活用技術にあります。国交省のBIM/CIM推進を追い風に、コンサルティング業務の売上を伸ばしており、この分野での専門性が際立っています。

3. 業績ハイライトと徹底的な財務分析

P/L分析

| 項目 | 2025年12月期中間期(千円) | 2024年12月期中間期(千円) | 前年同期比(%) |

| 売上高 | 3,613,867 | 3,794,560 | △4.8% |

| 売上総利益 | 1,149,311 | 1,055,944 | +8.8% |

| 営業利益 | 637,168 | 551,494 | +15.5% |

| 経常利益 | 662,996 | 560,014 | +18.4% |

| 中間純利益 | 462,652 | 387,751 | +19.3% |

- 売上高の変動要因: 売上高は前年同期比で4.8%の減収となりました。これは主にソリューションサービス事業の売上減少(前年同期比9.3%減)によるものです。資料によると、ソフトウエア販売において純額取引の割合が高まったことが影響しており、これは売上高の減少に繋がりますが、利益への影響はないとされています。一方で、エンジニアリングサービス事業は8.2%の増収を達成しており、全体の減収幅を抑える形となりました。

- 営業利益のブリッジ分析:

- 前年同期営業利益: ¥551,494千円

- ①売上数量/ミックス変動: ソリューションサービス事業の売上高減少(約-261百万円)が減益要因ですが、エンジニアリングサービス事業の増収(約+80百万円)がこれを相殺し、売上ミックスの変化が利益に与えた影響は限定的でした。ただし、売上総利益率の高いソフトウエア販売が純額取引に移行したことで、見かけ上の売上高減少に対して利益はむしろ増加している可能性があります。

- ②価格/原価率変動: 売上総利益は前年同期比で8.8%増加しており、売上高が減少しているにもかかわらず粗利率は大幅に改善しました。これは、ソリューション事業で発生した不採算業務のコストが売上原価を圧迫する一方で、原価率が改善したこと、そして前述のソフトウェア販売の純額取引化が粗利率を押し上げたことが要因と考えられます。

- ③販管費変動: 販売費及び一般管理費は前年同期比で1.5%微増(約+7.7百万円)に留まっており、増益への寄与は限定的です。

- 当期営業利益: ¥637,168千円

- 結論: 営業利益の大幅増益は、主に売上高減少に伴う売上原価の減少と、高収益案件(特にエンジニアリング事業)の拡大による売上ミックスの変化、そして会計上の取引方法変更が複合的に作用した結果であり、必ずしも事業規模の拡大によるものではないと評価できます。

- 収益性の深掘り:

- 売上総利益率: 2024年中間期27.8% → 2025年中間期31.8%。この4.0ptの改善は非常に大きく、利益成長の最大の要因です。しかし、これが持続的な改善か、一過性の要因(不採算案件の発生や会計処理の変更)によるものかを見極める必要があります。

- 営業利益率: 2024年中間期14.5% → 2025年中間期17.6%。売上総利益率の改善がそのまま営業利益率の改善に繋がっています。

- 経営陣は、ソリューション事業の一部不採算業務の発生を認識しており、その収束が今後の利益率の鍵を握ると考えられます。

B/S分析

| 項目 | 2025年12月期中間期(千円) | 2024年12月期(千円) | 増減(千円) |

| 総資産 | 7,606,806 | 7,125,998 | +480,808 |

| 流動資産 | 7,040,116 | 6,546,219 | +493,897 |

| 固定資産 | 566,690 | 579,779 | △13,089 |

| 流動負債 | 1,715,596 | 1,526,176 | +189,420 |

| 固定負債 | 90,837 | 90,811 | +26 |

| 純資産合計 | 5,800,373 | 5,509,011 | +291,362 |

| 自己資本比率 | 76.3% | 77.3% | △1.0pt |

- 総資産の増減: 総資産は前年度末から480,808千円増加しました。これは主に、現金及び預金(+339,311千円)と預け金(+500,000千円)が増加した一方で、売上債権及び契約資産(-353,868千円)が減少したことによるものです。

- 安全性指標: 自己資本比率は76.3%と依然として非常に高い水準を維持しており、財務の健全性は極めて強固です。

- 運転資本の分析:

- 売上債権回転日数(DSO): (売上債権+契約資産) ÷ 売上高 × 181日 = (2,047,836千円) ÷ (3,613,867千円) × 181日 ≈ 103日

- 棚卸資産回転日数(DIO): (商品+貯蔵品) ÷ 売上原価 × 181日 = (627千円+5,389千円) ÷ (2,464,556千円) × 181日 ≈ 0.4日

- 仕入債務回転日数(DPO): (買掛金) ÷ 売上原価 × 181日 = (447,379千円) ÷ (2,464,556千円) × 181日 ≈ 32.9日

- キャッシュ・コンバージョン・サイクル(CCC): DSO + DIO – DPO = 103日 + 0.4日 – 32.9日 ≈ 70.5日

- 前年中間期末のCCCを計算すると、(2,401,704 ÷ 3,794,560) × 181 + (19,261+5,876) ÷ 2,738,616 × 181 – (609,200 ÷ 2,738,616) × 181 ≈ 114.6 + 1.7 – 40.3 = 76日となります。

- 今回のCCCは、売上債権の減少により前年中間期末から約5.5日改善しており、資金繰りが効率化していることが示唆されます。特に、売上債権回転日数が約11.6日短縮されており、売上債権の回収が改善したことがキャッシュフローにプラスの影響を与えています。在庫回転日数は元々非常に短いため、在庫によるリスクは低いと判断できます。

キャッシュフロー(C/F)分析

- 営業活動によるキャッシュフロー: 1,028,297千円の収入となりました。前年同期の1,423,437千円と比べると減少していますが、税引前中間純利益の増加(約+103百万円)、売上債権および契約資産の減少(約+315百万円)、そして未払消費税等の増加(約+154百万円)が主なプラス要因です。しかし、仕入債務の減少(-161百万円)がマイナス要因となりました。純利益の増加額(約+75百万円)に対して、営業CFの減少幅が大きい点は注意が必要です。

- 投資活動によるキャッシュフロー: 18,312千円の支出となりました。これは主に情報化等投資によるものであり、前年同期の29,210千円の支出よりも少額となっています。

- 財務活動によるキャッシュフロー: 170,673千円の支出となりました。これは主に配当金の支払によるものです。

- 結論: 営業CFは堅調ですが、前年比では減少し、利益とCFの間に若干の乖離が見られます。この背景には、仕入債務の減少という運転資本の変化が影響しています。

資本効率性の評価

- ROIC (Return on Invested Capital): (税引後営業利益) ÷ (有利子負債 + 自己資本)

- 税引後営業利益: 637,168千円 × (1 – 実効税率200,343千円 / 662,996千円) = 637,168千円 × (1 – 0.302) ≈ 444,792千円

- 投下資本: 同社は有利子負債がなく、投下資本は自己資本にほぼ等しいと仮定します。2025年中間期末の純資産は5,800,373千円。

- ROIC ≈ 444,792千円 ÷ 5,800,373千円 ≈ 7.7%

- WACC (Weighted Average Cost of Capital):

- 同社は有利子負債がないため、WACCは株主資本コスト(Ke)にほぼ等しいと見なせます。

- Ke = Rf + β × (Rm – Rf)

- Rf(リスクフリーレート): 1%と仮定

- Rm(市場ポートフォリオの期待収益率): 7%と仮定

- β(ベータ値): 0.8と仮定

- Ke ≈ 1% + 0.8 × (7% – 1%) = 1% + 4.8% = 5.8%

- ROIC(7.7%) > WACC(5.8%) となり、同社は現状、企業価値を創造していると評価できます。

- ROEのデュポン分解:

- ROE = 純利益率 × 総資産回転率 × 財務レバレッジ

- 純利益率: 462,652千円 ÷ 3,613,867千円 ≈ 12.8%

- 総資産回転率: 3,613,867千円 ÷ 7,606,806千円 ≈ 0.47倍

- 財務レバレッジ: 7,606,806千円 ÷ 5,800,373千円 ≈ 1.31倍

- ROE ≈ 12.8% × 0.47 × 1.31 ≈ 7.9%

- ROEの変動要因は、前年同期比で純利益率が改善したことによるものです。売上高減少にもかかわらず利益率が改善したのは、主にコスト構造の効率化と事業ミックスの変化が影響していると分析できます。

4. セグメント情報の徹底解剖

| セグメント | 売上高(千円) | 前年同期比(%) | セグメント利益(千円) | 前年同期比(%) | 貢献度(売上) |

| ソリューションサービス事業 | 2,546,614 | △9.3% | 511,646 | △6.0% | 70.5% |

| エンジニアリングサービス事業 | 1,067,253 | +8.2% | 369,639 | +42.3% | 29.5% |

| 合計 | 3,613,867 | △4.8% | 881,285 | +9.6% | 100% |

- 好調セグメント: エンジニアリングサービス事業

- 要因: 売上高が前年同期比8.2%増、セグメント利益は42.3%増と、非常に高い成長を遂げています。この成長は、国交省が推進する「直轄工事でのBIM/CIM適用」を背景としたCIM活用コンサルティング業務の活発化や、気候変動に伴う都市型浸水対策支援、水道事業の維持管理支援といった防災・インフラ関連の安定的な需要拡大が主な要因です。

- 本質的洞察: この事業は、国の政策や社会課題(防災、インフラ老朽化)に直結しており、景気に左右されにくい安定した収益基盤を構築している点が強みです。また、高度な解析技術という参入障壁の高い専門性を活かしており、高い利益率を確保しています。今後も国土強靭化や脱炭素社会といったマクロトレンドを追い風に、継続的な成長が見込まれます。

- 不振セグメント: ソリューションサービス事業

- 要因: 売上高は前年同期比9.3%減、セグメント利益も6.0%減となりました。資料では、ソフトウェア販売の純額取引化が売上減少の一因とされていますが、それ以上に懸念されるのが「一部で不採算業務が発生」している点です。建設DXや顧客接点支援業務の引き合いは堅調とされているにもかかわらず、売上・利益ともに減少しているのは、不採算業務の影響が利益率を大きく圧迫していることを示唆しています。

- 本質的洞察: 建設・製造業のDXニーズは高まっており、同社のビジネスモデルはトレンドと合致しています。しかし、競争激化やプロジェクト管理の課題により、不採算案件が発生している可能性があります。不採算業務の詳細や、その再発防止策について、投資家はより詳細な説明を求めるべきです。

- ポートフォリオ・マネジメントの評価:

- 現時点では、好調なエンジニアリング事業が不振のソリューション事業を補い、全社としての利益成長を牽引している構図であり、事業ポートフォリオのリスク分散は機能していると言えます。しかし、ソリューション事業は同社の中期経営計画における重要な成長ドライバーであり、特にtoDIMやtoBIM関連事業の拡大が期待されています。ソリューション事業の不調が長引くようであれば、ポートフォリオ全体のリスクバランスは崩れ、成長戦略の蓋然性が低下する恐れがあります。

5. 経営計画の進捗と経営陣の評価

- 通期計画に対する進捗:

- 売上高: 計画7,100百万円に対し、上期実績3,613百万円で進捗率50.9%。

- 営業利益: 計画920百万円に対し、上期実績637百万円で進捗率69.3%。

- 売上高はほぼ計画通りに進捗している一方で、営業利益は計画を大きく上回るペースで進捗しています。これは一見ポジティブに見えますが、前述の通り、利益成長の背景に不採算業務の発生や会計処理の変更といった一過性の要因が含まれている可能性があるため、下期に反動で利益率が低下するリスクも考慮すべきです。

- 経営陣の評価:

- 経営陣は、売上高の減少とソリューション事業の一部不採算業務の発生を認識しながらも、通期業績予想の修正は行っていません。これは、下期に不採算案件が収束し、売上・利益が計画通りに回復するとの強い自信の表れと解釈できます。

- しかし、ソリューション事業の売上減少を「純額取引の割合が高まっているため」と説明しており、これは売上高のファンダメンタルな減少を覆い隠す可能性があるため、批判的な視点が必要です。下期に計画通りの売上を達成できるか、特にソリューション事業の回復が鍵となります。経営陣の需要予測と実行力は、下期の業績によって真価が問われることになります。

6. 将来シナリオと株価のカタリスト/リスク

強気シナリオ

- 前提条件:

- マクロ経済: 建設・製造業の設備投資意欲が継続し、DX投資が加速する。

- 事業環境: ソリューション事業の不採算案件が早期に解消され、toBIM/toDIM関連のサブスクリプションサービスや新規プロダクトが大規模な顧客獲得に成功する。

- 公共事業: 国土強靭化関連予算が拡大し、防災・インフラ関連業務の受注がさらに増加する。

- 業績予測: 売上高8,000〜8,500百万円、営業利益1,000〜1,200百万円。

- カタリスト:

- BooT.oneやNavismasterの大型ゼネコン/サブコンへの導入成功事例の発表。

- toDIM関連サービスが製造業DXのデファクトスタンダードとなり、顧客基盤が急拡大する。

- 新規事業である調達DXプラットフォームのリリースと、初期段階での収益貢献。

基本シナリオ

- 前提条件:

- マクロ経済: 現在の緩やかな回復基調が続くものの、物価上昇や世界情勢の不透明感は解消されない。

- 事業環境: ソリューション事業の不採算業務は下期に収束するものの、新規受注のペースは想定通りに留まる。

- 公共事業: 防災・インフラ関連の業務は堅調に推移し、通期計画達成に貢献する。

- 業績予測: 売上高7,100〜7,500百万円、営業利益920〜1,000百万円。

- カタリスト:

- 特定の公共工事や民間都市開発プロジェクトにおける受注の安定的な拡大。

- 中期経営計画「OGI GrowUp2028」における各施策の進捗状況の発表。

- 「∑space.E」の対応エリア拡大や機能強化による市場からの評価向上。

弱気シナリオ

- 前提条件:

- マクロ経済: 景気後退により、民間企業のDX投資が凍結される。公共事業予算が削減される。

- 事業環境: ソリューション事業の不採算業務が長期化し、利益率を圧迫し続ける。BooT.oneなどのサブスクリプションサービスの導入が当初の想定よりも遅れる。

- 競争環境: 競合他社がより安価なサービスを投入し、価格競争が激化する。

- 業績予測: 売上高6,500〜7,000百万円、営業利益700〜800百万円。

- リスク:

- ソリューション事業の不採算業務の詳細や、今後の見通しに関するネガティブな開示。

- 通期業績予想の下方修正。

- 建設・製造業界の人材不足により、同社の技術者確保が困難になり、サービス提供能力が低下する。

7. バリュエーション(企業価値評価)

- 相対評価法:

- 同社の主要事業はソフトウェア/コンサルティングであり、PERやPBRが主要な評価指標となります。

- 競合他社として、建設・製造業向けソリューションを提供する企業や、GIS・解析技術を持つ企業を比較対象とします。

- PER: 競合他社のPERレンジが20-30倍程度と仮定した場合、同社の通期予想EPS(112.97円)を基にすると、理論株価は2,259円~3,389円となります。

- PBR: 同社のBPS(1株当たり純資産)は、5,800,373千円 ÷ 5,716,800株 ≈ 1,014円。PBRが2-3倍と仮定すると、理論株価は2,028円~3,042円となります。

- 現在の株価がこのレンジ内であれば、フェアバリュー(適正水準)と判断できます。高い成長性やニッチな市場での優位性を考慮すれば、プレミアムが乗る可能性もありますが、ソリューション事業の不振はディスカウント要因となり得ます。

- 絶対評価法(簡易DCF):

- FCF = 税引後営業利益 + 減価償却費 – 設備投資

- 2025年12月期の税引後営業利益を444百万円と仮定。減価償却費、設備投資は概算で±0と仮定。

- 永久成長率(g): 1%と仮定。これは日本経済の長期的な成長率を考慮した保守的な数値です。

- WACC: 前述の5.8%を使用します。

- ターミナルバリュー(TV) = FCF × (1+g) / (WACC – g) = 444 × (1+0.01) / (0.058 – 0.01) ≈ 9,214百万円

- 現在の企業価値は、このTVに将来のFCFの現在価値を加えたものとなります。簡易的にこのTVを企業価値とみなすと、発行済株式数(5,716,800株)で割った理論株価は、約1,612円となります。

- これはあくまで簡易的な試算であり、前提条件によって大きく変動するため、参考値として捉えるべきです。

8. 総括と投資家への提言

応用技術株式会社は、社会インフラや民間企業のDXというマクロトレンドの恩恵を受ける、非常に魅力的なビジネスモデルを持っています。特にエンジニアリングサービス事業は、国の政策に沿った安定的な需要と、高い専門性による収益性を兼ね備えており、同社の確固たる収益基盤を形成しています。

しかし、今回の決算では、成長の鍵を握るソリューションサービス事業の不振が浮き彫りになりました。この不振が一過性のものであるか、それとも競争環境の激化や内部的な課題を示すものかを見極める必要があります。経営陣は通期計画の達成に自信を示していますが、その根拠となる下期の具体的な回復シナリオが不透明なため、投資スタンスとしては「中立」を維持します。

投資家への提言

- 最重要KPI:

- ソリューションサービス事業のセグメント利益率: 不採算案件が解消されたことによる利益率の回復を注視する。

- toBIM/toCIM/toDIM関連サービスの新規受注件数およびMRR(月次経常収益): サブスクリプションモデルの成長が本格化しているかを確認する。

- 通期計画に対する進捗率: 下期に売上高が巻き返し、計画を達成できるかどうかに注目する。

- 注視すべきイベント:

- 次回の決算発表において、ソリューション事業の不採算業務に関する詳細な説明と、その再発防止策が示されるか。

- 「toDIMパートナー企業と連携した造形依頼・二次加工・検査」の進捗や、調達DXプラットフォームの具体的なリリース状況に関する発表。

- マクロ経済の変動が、民間企業のDX投資や公共事業予算に与える影響。

これらの点を総合的に評価した上で、同社の成長ストーリーが再確認できた場合にのみ、投資スタンスを「強気」に引き上げることを検討します。